借地権とは「地主から土地を借りて利用する権利」です。

「借地」は都心エリアを中心に現在も数多く存在しており、最近では顧客の都心回帰やそれに伴う用地取得の競争激化によって「定期借地権マンション」を分譲するデベロッパーも増えています。

借地権の物件は所有権物件よりも価格が安い傾向があり、都心・好立地で住宅をお探しの方にとってはおのずと選択肢に一つとなります。

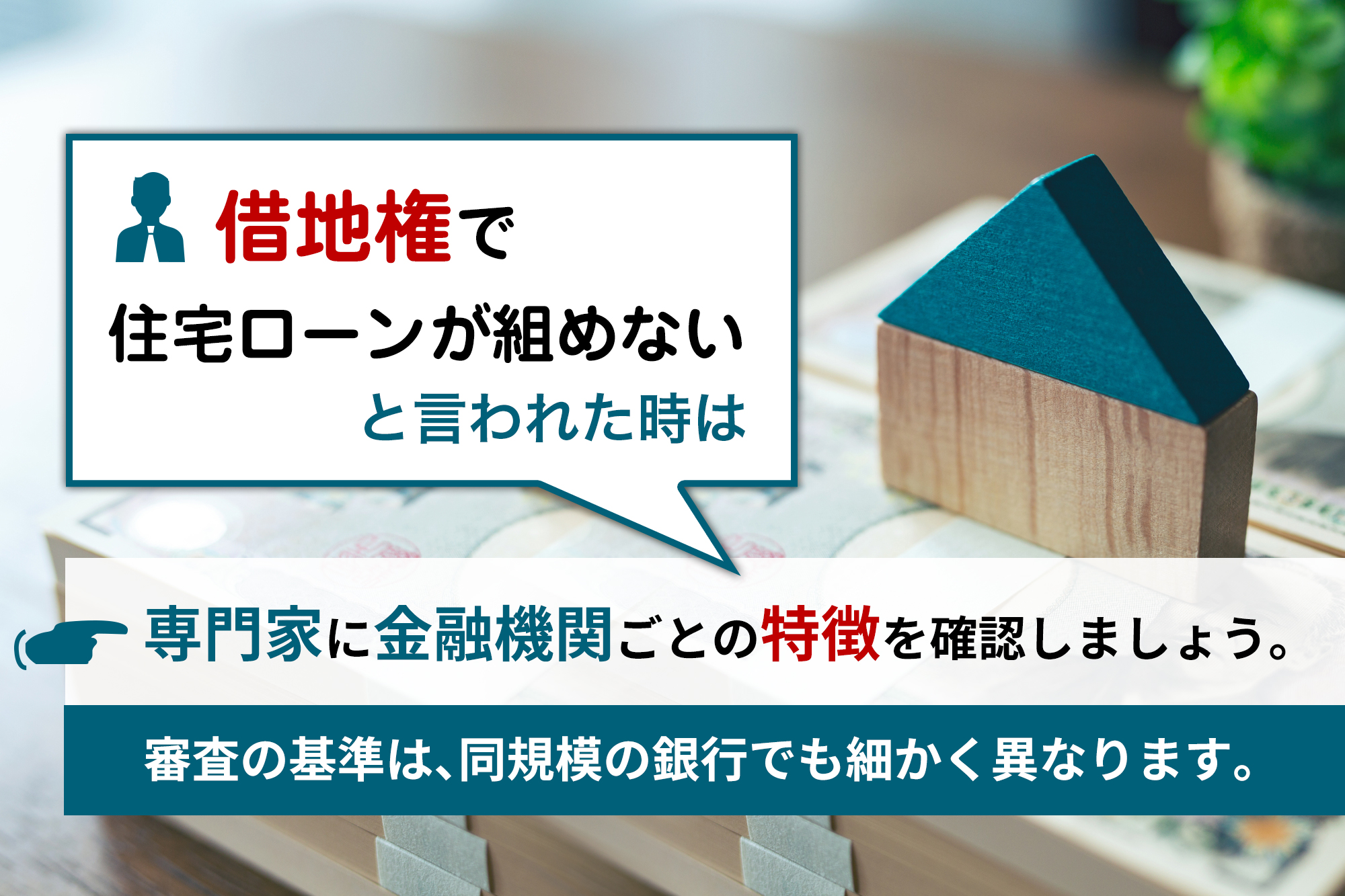

ただし、借地権の物件は住宅ローンの審査が厳しいため注意が必要です。

本記事の主な内容は以下のとおりです。

- 借地権の物件は担保価値が低い

- 借地権は「地上権」と「賃借権」の2種類

- 借地権の取り扱いは金融機関によって違う

今回は、借地権物件の住宅ローンについて、組めないときの対策法も含めて詳しく解説していきます。

借地権だとなぜ住宅ローンの審査が厳しいのか?

借地権の物件は、なぜ住宅ローンの審査が厳しいのでしょうか。

金融機関が融資に対して慎重になるのは、以下3つが理由と考えられます。

- 担保価値が低いから

- 借地権解除のリスクがあるから

- 承諾書に絶対的効力がないから

担保価値が低いから

住宅ローンを組む際には、物件に「抵当権」を設定する必要があります。

抵当権とは、購入する物件の土地と建物に金融機関が設定する権利のことを言います。

この抵当権が設定されていることにより、住宅ローンの借入者が万一返済できなくなった場合、金融機関は抵当権を実行して物件を差し押さえ、競売で売却することによって回収するという仕組みです。

この抵当権を設定するには、物件に「担保価値」が無くてはなりません。この担保価値に従って、金融機関は住宅ローンの貸し出し可否と貸し出す金額を決定します。

借地権の場合、金融機関が抵当権を設定できるのは理論上「借地権付きの建物」です。借地権の価値は更地価格の6割程度が相場であるため、その分担保価値が低くなるのです。

借地権解除のリスクがあるから

借地権は法律によって強力に保護されているため、地主から簡単に借地解除の要求ができません。

ただし、借地人が以下のような契約違反をした場合、地主による借地解除が認められる場合があります。

- 地代を滞納した

- 勝手に増改築した

- 勝手に名義変更した

借地が解除されれば建物を取り壊して土地を返還しなければなりません。当然、この時点で担保価値は実質的に消滅してしまうため、金融機関としては無担保で住宅ローンの回収リスクを負うこととなります。

この様に、本来永久的に存続する権利である所有権とは異なり、借地権は途中で権利が消滅してしまうリスクがあるため、金融機関は審査に慎重になる傾向があるのです。

承諾書に絶対的効力がないから

住宅ローンを組む場合、金融機関は地主による承諾書の差し入れを求めてきます。

この承諾書には、地代の支払い遅延など借地契約の解除に該当するような事象があった際は、地主からその連絡の通知を抵当権者である金融機関に対して行う旨の記載があります。

金融機関としては借地契約が解除されてしまうと担保価値が消滅してしまうため、なんとしてでも解除は阻止しなければなりません。

そのため、借地契約が解除されそうなときは、金融機関が地代を一旦肩代わりすることで解除を防ぎ、そのうえで競売にかけることが一般的な手続きです。

しかしながら、この承諾書には絶対的効力がありません。判例では、抵当権者(金融機関)から通知への対価の支払いが無い場合、地主には法律的な義務は発生しないとの判決が出ています。

つまり、承諾書の差し入れがあったとしても、金融機関が知らぬうちに借地権解除が一定のリスクが存在するため審査が厳しくなる傾向があるのです。

借地権について理解しておこう

ここで借地権そのものについても理解しておきましょう。

借地権は平成4年に大正10年から71年間続いてきた借地借家法が改正され、それを境に「旧法」と「新法」に区別されています。

旧法では借地人の保護があまりに強力であったため、借地の有効利用や流通性が図られないように阻害されるという問題がありました。

そこで、新法では契約の存続期間が旧法よりも短くし、また地主の明け渡し請求が比較的に容易とする変更を行ったのです。

これに加え、さらに借地の有効利用を図るため、期間満了とともに借地権が消滅する「定期借地権」がこの改正とともに制度化されました。

なお、借地権は以下2つに分類されます。

- 地上権

- 賃借権

地上権と賃借権では、権威性のレベルが異なります。

地上権は法律的には「物権」として扱われており、借地人は誰にでもその権利を主張でき、かつ自由に処分できます。したがって、借地権を他人に売却する際にも、地主の承諾を必要とはしません。

一方、賃借権は「債権」であり、物権とは異なり契約当事者間でしか権利を主張することができません。しがたって、借地人は地主の承諾がなければ自由に処分することはできないのです。

地上権では、土地を含む建物自体が価値とみなされるため、地上権自体に抵当権を設定する事ができます。

一方の賃借権では、土地はあくまで他人の所有であるため、抵当権の設定ができるのは建物のみです。

地上権は所有権に限りなく近い権利形態であるため地主側が好まず、借地と言われるほとんどが賃借権です。

このことからも、借地権物件を検討する際は「ローンの審査が厳しくなる」ことを前提条件として認識しておいた方が良いでしょう。

借地権だと住宅ローンが組めないことも

これまで解説したとおり借地権の物件は住宅ローンの審査が厳しいため、ローンの承認が下りない場合があります。

この場合は、下記の様な方法を検討しましょう。

- 視野を広げて取り扱い可の金融機関を探す

- フラット35を利用する

- ノンバンクを利用する

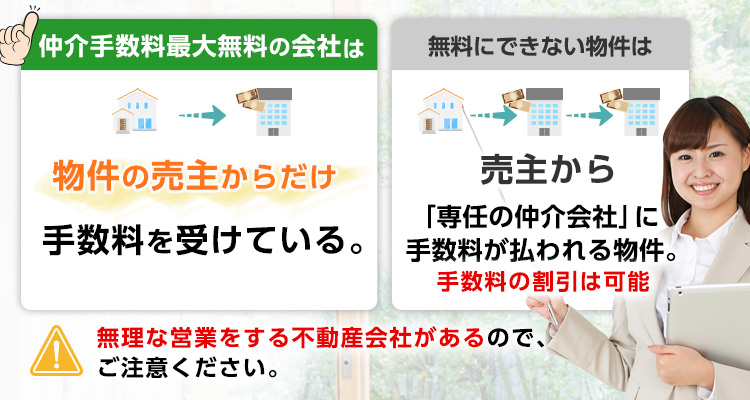

視野を広げて取り扱い可能な金融機関を探す

最近では、金利の安いネット銀行で住宅ローンを組む方が増えています。

しかしながら、ネット銀行では借地権の物件を取り扱えないことがほとんどです。

一方、窓口を持つ都市銀行や地方銀行では、それぞれ貸付条件は異なるものの、借地権の物件を取り扱える銀行が多いです。

金利で比較すればネット銀行には劣るものの、少し視野を広げることで住宅ローンを組めるのであれば検討の価値があると言えます。

フラット35を利用する

借地権であっても、一定の要件を満たすことによりフラット35を利用することができます。

変動金利を希望される方にとっては選択肢として劣後してしまいますが、一度チェックしてみることをおすすめします。

ノンバンクを利用する

条件として住宅ローンが難しい場合、ノンバンクを利用することも一つの手段です。

ノンバンクは住宅ローンよりも借入金利が高くなりますが、そもそも住宅ローンを利用できない物件であれば、競合も少なく、相場よりもかなり安く購入できる可能性があります。

担保評価が不可だからと言って、物件自体が悪いとは限りません。

ご自身の用途や目的に合致している土地であれば、住宅ローンに拘らずに購入する手段を探しましょう。

借地権がある物件に起こり得るトラブル

借地ならではのトラブルが発生する可能性があります。

- 地代の値上げ

- 地主が変わる

- 売却の承諾が取れない

地代の値上げ

可能性として一番高いのが「地代の値上げ」です。

借地借家法11条1項では、「租税公課の増減、地価の上昇もしくは低下その他の経済事情の変動、または近隣類似の地代に比較して不相当となったときは、地主は地代増額を、借地人は地代減額を請求することができる」としています。

地代の見直しは、借地契約の更新時に行われるケースが多いです。

ただし、地代をいくらにするかは地主と借地人との協議によって決定されますが、折り合いがつかない場合は裁判所の調停・訴訟で決めることになります。

売却の承諾が取れない

借地権が賃借権である場合、建物を売却する際には地主の承諾が必要です。

建物を売却するには、借地権も一緒に譲渡する必要があります。土地を利用する権利がなければ、次の購入者は土地の不法占拠者となってしまい、建物撤去や土地明け渡しを請求されてしまいます。

民法612条1項では「賃借人は、賃貸人の承諾を得なければ、その賃借権を譲り渡し、又は賃借物を転貸することができない」と定めており、売却時には地主の承諾を求めているのです。

ただし、先ほど触れた様に地上権は物件であるため、地主の承諾無く売却することが可能です。

この点についても、購入物件の借地権が地上権であるか賃借権であるかが関わってきますので、事前によく調べておく必要があります。

▼フルローンについては、こちらの記事をご覧ください。

不動産購入時の「フルローン」とは?使うメリット・デメリットを徹底解説

▼オーバーローンについては、こちらの記事をご覧ください。

不動産購入時の「オーバーローン」とは?仕組みや注意点を解説

▼住宅ローンの一括返済については、こちらの記事をご覧ください。

不動産を購入するなら住宅ローンの一括返済がお得?メリットやデメリットも解説

おわりに:借地物件の購入では早めに金融機関への相談を

借地権の物件は所有権物件よりも価格が安い傾向があり、都心・好立地で住宅をお探しの方にとっては選択肢の一つとなります。

ただし、借地権の物件は担保評価が低くなるため、住宅ローンの審査が厳しい面もあるため、検討される場合は早めに金融機関へ相談することをおすすめします。

また、土地オーナーはあくまで地主であるため、借地権解除や地代の値上げ、借地ならではのトラブルもあるため、保有期間中のリスクもしっかり把握しておくことが重要です。

最終更新日:

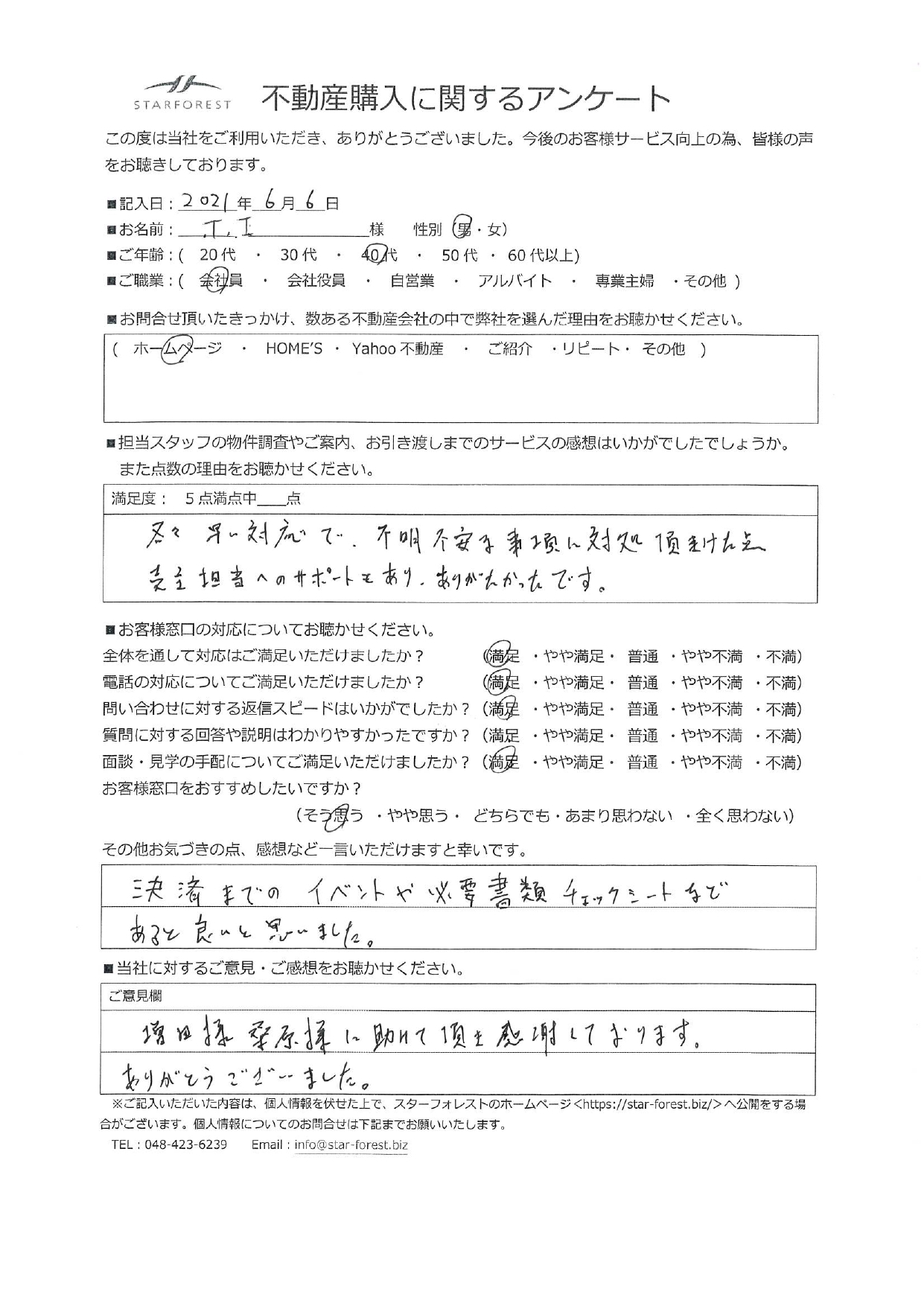

この記事を監修した人

スターフォレスト代表取締役

増田浩次(ますだこうじ)

埼玉県出身。親族の大半が不動産業を営んでいたことから、自身も不動産業界へ入って30年近くが経ちます。モットーは、お客さまに喜んでいただけるような的確な提案をすること。お客さまには物件の良いところも悪いところもすべてお話しています。

宅地建物取引士、住宅ローンアドバイザー、損保募集人資格を所持しておりますので、住宅ローンや資金計画のご相談・アドバイスもお任せください。