住宅を購入する際に利用する「住宅ローン」。

かつて、住宅ローンを利用して住宅を購入するには「頭金として物件価格の2~3割程度が必要」と言われていましたが、現在では低金利政策の影響もあり、ほとんどの金融機関で物件代金全てを借り入れられる「フルローン」が可能となっています。

さらに、都市銀行の他にも地方銀行やネット銀行など、さまざまな金融機関から多くのローン商品が提供されているとともに、「オーバーローン」と呼ばれる借入方法も登場しています。

オーバーローンを組めば、理論上は現金が無くても住宅を購入することができます。

また「借金」というだけで単にリスクと捉える方もいますが、決してそのようなことはなく、超低金利が継続する現在においてはむしろメリットとなる方もいます。

ただし、高額商品である住宅を「どうしても購入したいから」と安易にローンを組むことは賢明ではありません。現在の現金資産の状況を把握し、将来設計もしっかり行ったうえで判断することが重要です。

本記事ではオーバーローンの仕組みを紹介するとともに、利用する際の注意点についても解説していきます。

▼フルローンの詳しい解説はこちら

不動産購入時の「フルローン」とは?使うメリット・デメリットを徹底解説

オーバーローンとは?

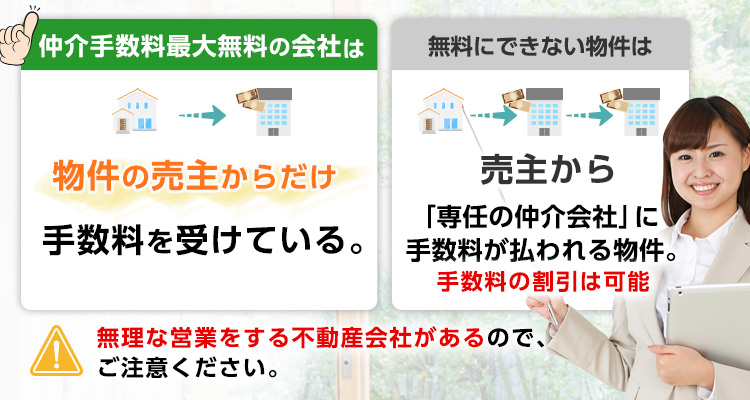

オーバーローンとは「諸費用を含めて住宅ローンを組むこと」を指します。

住宅を購入する際は、物件代金の他に「諸費用」を支払う必要があります。

この諸費用は、仲介会社に支払う仲介手数料や住宅ローンを組む際の事務手数料、登記費用など多くの項目があり、新築マンションの場合で物件価格の3~5%程度、中古マンションと一戸建ては6~10%程度、通常は現金で用意しなければなりません。

一方、オーバーローンを利用する場合はこの諸費用まで含めて借り入れを行います。

一般的に、住宅ローンは借主である金融機関の担保対象となる物件そのものに対して融資を行う仕組みです。しかし、諸費用まで借り入れることは「担保対象の物件の枠を超えて借り入れること」となるため、オーバーローンと呼称されているのです。

オーバーローンとは、

- オーバーローンとは諸費用を含めて借りること

- オーバーローンは違法ではない

- 安易にオーバーローンを組んではいけない

- 「諸費用ローン」の検討もおすすめ

オーバーローンは違法?

ネットでは「オーバーローンは違法」という記事を稀に目にしますが、オーバーローン自体は決して違法ではありません。

かつては、実際の売買代金に水増しした金額の契約書を作ることで違法に融資を受けるという事件もありました。しかし現在オーバーローンと呼ばれるものは、超低金利の社会情勢を背景に金融機関が融資対象の枠を広げたために結果的にオーバーローンが可能となっているのです。

また、オーバーローンすること自体も悪いことではありません。下記のようなケースはむしろ金銭的なメリットは大きいと言えます。

- 住宅ローンの借入金利よりも投資利回りの方が高い場合

- 住宅ローン減税が適用される場合

近年、国の低金利政策やネット銀行の台頭などにより、住宅ローン金利は継続して非常に低い一方、投資市場の利回りは少なくとも年間3%程度の期待ができます。

当然投資にはリスクがありますが、投資期待利回りよりもローン金利が低いということは、オーバーローンすることで本来住宅購入に充当すべきだった現金を投資に回す方ができ、投資利回りと金利の差分だけ現金を有効活用できるのです。

また住宅ローン減税が適用される場合も、オーバーローンは有益と言えます。

現行の住宅ローン減税は、年末のローン残高に対する1%の金額が所得税額から減額される制度設計となっています。ところが、現在の住宅ローン金利はどれも1%を下回っており、支払う金利額よりもローン減額により還付される金額の方が多い「逆ざや現象」が生じているのです。

住宅ローン減税は上限額が設定されていますが、物件代金がこの上限額に満たない場合は、オーバーローンにより上限額まで極力借り入れることでこのメリットを享受することができるのです。

オーバーローンの注意点

オーバーローンを検討する際には、気をつけなければならないポイントが2つあります。

- 誰もがオーバーローンを組めるわけではない

- 売却時に「残債割れ」を起こす可能性がある

誰もがオーバーローンを組めるわけではない

一つ目として「誰もがオーバーローンを組めるわけではない」ということです。

融資をする金融機関側としては、担保となる物件代金を上回る金額を貸し出すことはリスクとなるため、通常よりも審査条件が厳しくなります。

オーバーローンが組める方は、所属会社や勤続年数等の条件が良く、また月々の返済金額が収入面から考えて問題無いと判断された方です。

また、金融機関によっても審査基準は異なり、オーバーローンを認める代わりに金利の優遇条件が厳しくなることもあります。

売却時に「残債割れ」を起こす可能性がある

最も注意すべきことが「残債割れ」です。

物件代金を上回って借り入れしているということは、将来売却した場合に、売却金額がローンの残債額を下回る可能性があります。この状態を「残債割れ」と言います。

住宅ローンを利用して購入した場合、物件に「抵当権」が設定されます。そして物件を売却する際は、ローンを完済することにより抵当権を抹消しなければ買主へ所有権を移転することができません。

つまり、残債割れをした場合はその時点でローンを完済するための現金が準備できなければ、事実上売却することができません。

オーバーローンの代わりに使えるローンはある?

オーバーローンを利用できない場合は「諸費用ローン」の検討がおすすめです。

諸費用ローンとオーバーローンは実質的に大きな違いはありませんが、諸費用ローンは独立したローン商品であり、住宅ローンよりも金利が高い場合がほとんどです。

なお、諸費用ローンも物件に抵当権が付されるため、オーバーローンと同様に売却時における残債割れには十分な注意が必要です。

おわりに:オーバーローンの利用には慎重な判断が必要

オーバーローンとは、物件代金に加えて諸費用まで含めて借り入れることを言います。

オーバーローン自体は違法ではなく、戦略的に利用することによって金銭的メリットを享受できる可能性もあります。

ただし、誰もがオーバーローンを利用できるわけではありません。所属企業や収入面など、融資条件が良い方でなければそもそも利用できない場合があるのです。

また、オーバーローンを組む場合は「残債割れ」には最も注意が必要です。将来的な売却の可能性も含めて資金計画をしっかり行い、慎重に判断することが求められます。

この記事を監修した人

スターフォレスト代表取締役

増田浩次(ますだこうじ)

埼玉県出身。親族の大半が不動産業界を営んでいたことから、自身も不動産業界へ入って30年近くが経ちます。モットーは、お客さまに喜んでいただけるような的確な提案をすること。お客さまには物件の良いところも悪いところもすべてお話しています。

宅地建物取引士、住宅ローンアドバイザー、損保募集人資格を所持しておりますので、住宅ローンや資金計画のご相談・アドバイスもお任せください。