住宅ローンといえば「最長35年」が一般的だったが、近年は「最長50年」など“超長期”の住宅ローンが増えている。返済期間を伸ばすメリットは、月々の返済額が減ること。一方で、利息を負担する期間が伸びることで総返済額が増える点はデメリットといえるだろう。

とはいえ、これらのメリット・デメリットは表面的なものだ。「50年なんて無謀だ」「やばい」といった声も聞かれるのが事実だが、この記事では超長期の住宅ローンの真の価値とリスクヘッジ方法を考察する。

超長期の住宅ローンが増えている背景

| 最長期間50年の住宅ローンの取り扱い開始時期 | 金融機関名 |

|---|---|

| 2023年8月 | 住信SBIネット銀行 |

| 2023年8月 | 広島銀行 |

| 2023年11月 | 大東銀行 |

| 2023年11月 | きらやか銀行 |

| 2023年11月 | 福岡銀行 |

| 2023年11月 | 山陰合同銀行 |

上記のように、2023年から多くの金融機関が最長期間50年の住宅ローンの取り扱いを開始している。これまでも最長期間35年を超える住宅ローン商品はあったものの、取り扱う金融機関は少なく、一般的に知られてはいなかった。近年、超長期の住宅ローンが増えている理由としては、次のようなことが考えられる。

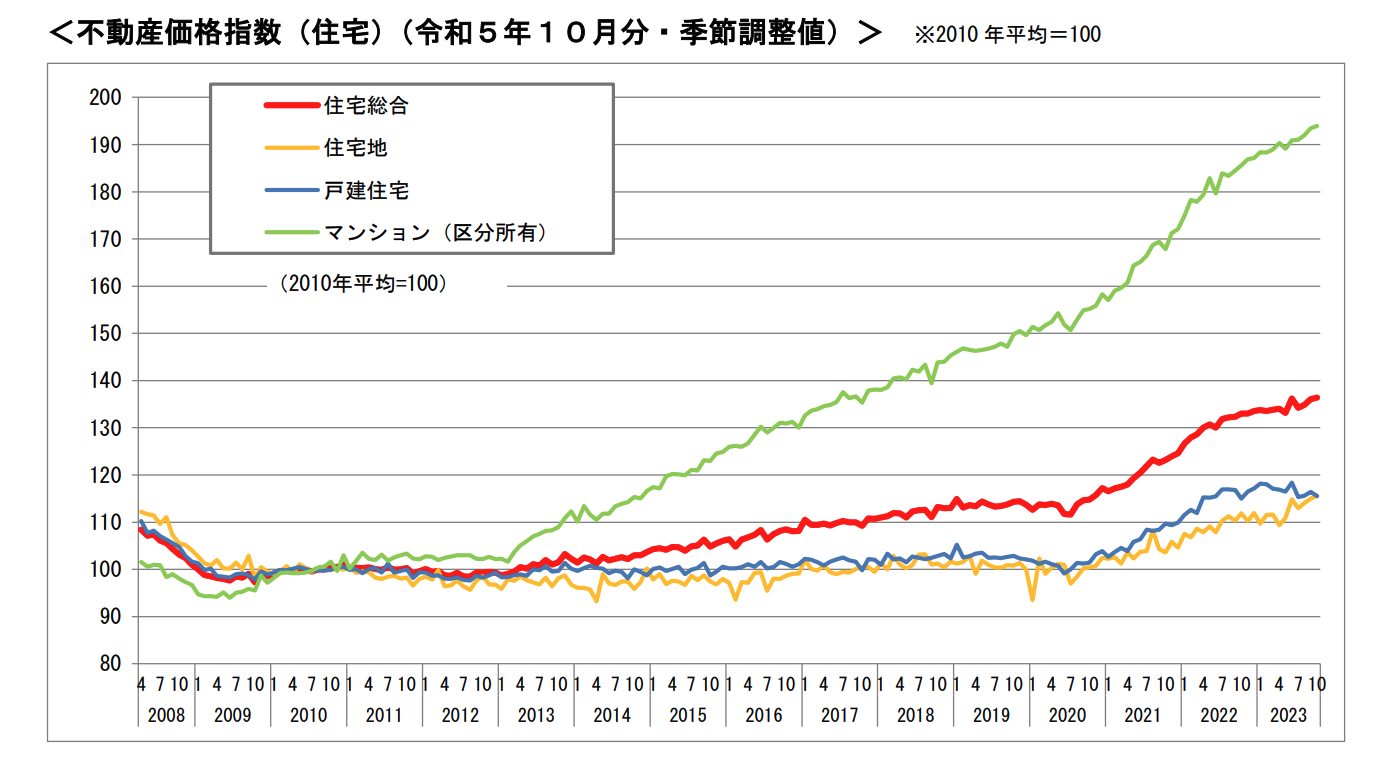

住宅価格の高騰

(出典:国土交通省)

不動産価格は、2013年頃を起点に右肩上がりで高騰している。高騰の要因は、2012年の自民党への政権交代とそれに伴う異次元の金融緩和政策の開始だ。加えて、住宅の高性能化が加速していることも建設費・取得費の高騰に拍車をかけている。

金利はどんどん低下し、2024年現在、住宅ローンの変動金利は0.4%前後が一般的になっている。当然ながら金利が低ければ不動産を購入する人の月々の負担は軽減するため、これが不動産需要の拡大と価格の高騰につながっているのだ。

物価高と賃金上昇の乖離

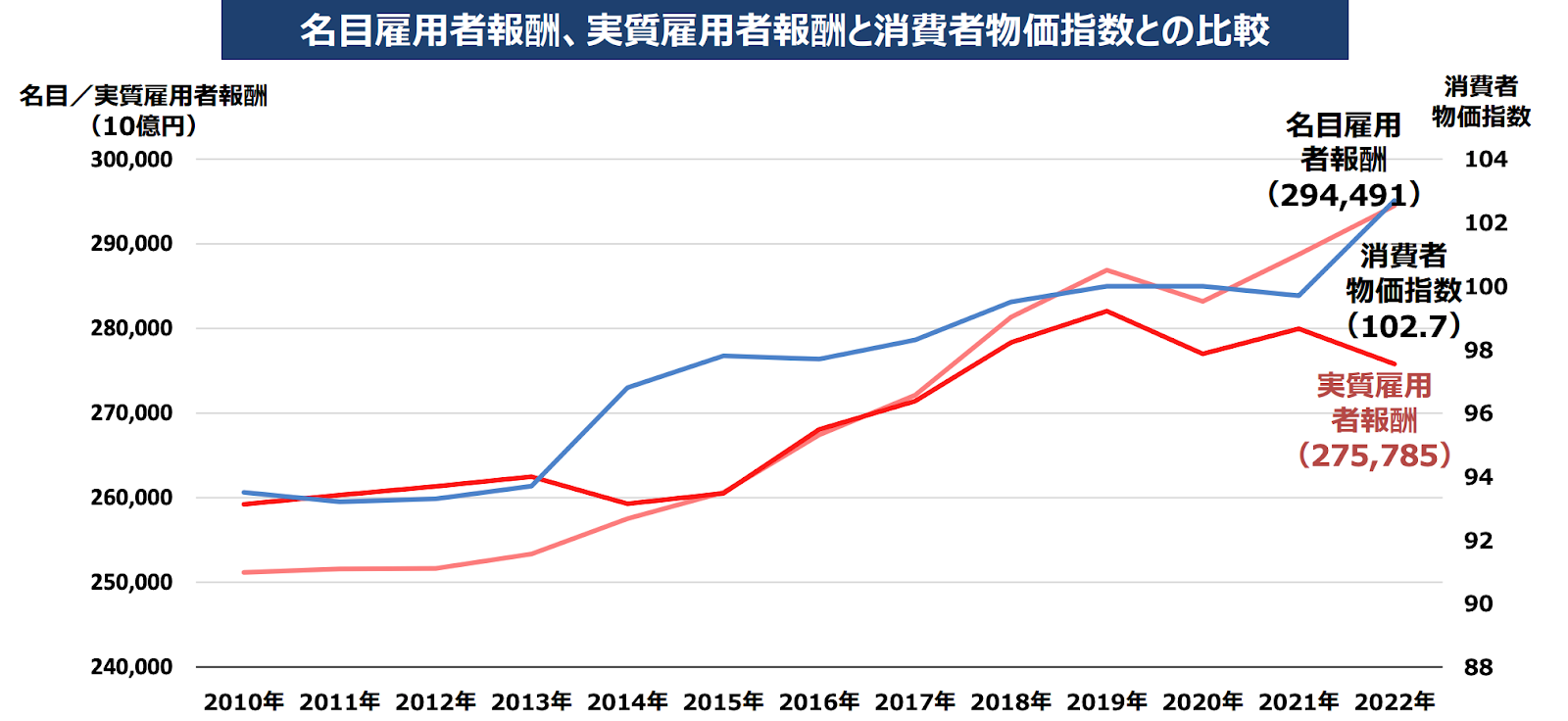

高騰しているのは、住宅だけではない。消費者物価指数は、2023年から3%前後で推移している。2023年から2024年始にかけて落ち着いてきたものの、光熱費や食費など、ありとあらゆるものの値上げが続いている。

(出典:内閣官房新しい資本主義実現本部事務局「基礎資料 令和5年8月31日」)

一方で、賃金の上昇は物価高に伴っていない。1991年から2020年までのおよそ30年間の実質賃金の上昇率は、日本が約1.11倍。それに対し、米国は1.47倍、英国は1.44倍に上昇している。G7の中では、イタリアに次ぐワースト2位の水準だ。

住宅がここまで高騰している中、賃金の上昇が物価高に追いつかないことも住宅にかけられる予算が伸びない要因となっている。

金融機関間の競争激化

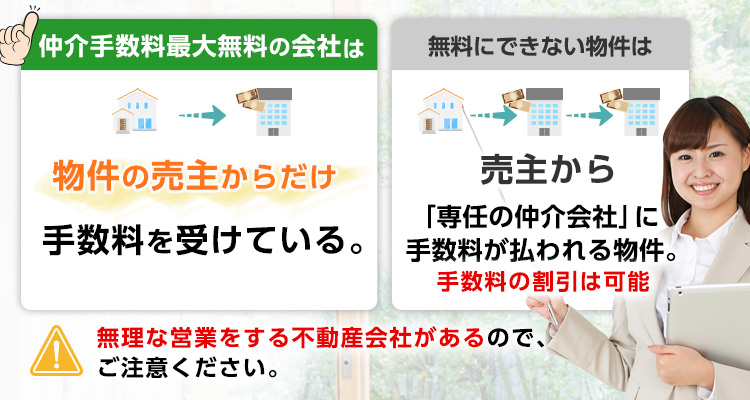

先述のとおり、住宅ローン金利はこの10年間でどんどん低下し、いまや史上最低ともいえる水準にまで達している。固定系の金利こそ上昇傾向にあるが、変動金利については0.1%台のものも登場するなど、各行の“金利引き下げ合戦”が加熱している。

住宅ローンは、高額かつ長期の融資だ。さらに変動金利であれば、この先、金利を引き上げることも可能であり、金融機関が不利益を被る可能性が低く、金融機関にとって“旨味”が強い。とはいえ、これ以上、金利を引き下げることは難しいことから、今度は「期間」で差別化を図る金融機関が増えているものと推測される。

50年住宅ローンのメリットは月々の返済負担軽減だけにあらず

返済期間が伸びれば、当然ながら月々の返済額が下がる。高騰しているのは新築物件だけではなく、これまで比較的手が届きやすかった中古物件も同様だ。賃金の上昇は不動産の高騰率に追いついておらず、とくに若年層にとってマイホームは“高嶺の花”になっている。

たとえば、4,000万円のローンを返済期間35年・元利均等返済・金利0.4%で借り入れた場合の月々の返済額は、約10.2万円。一方、返済期間を50年とすれば、月々の返済額は約7.4万円だ。月々の返済額がこれだけ減るとなれば、住宅購入のハードルはかなり下がる。

資産形成時代だからこそのメリット

超長期の住宅ローンを提供している金融機関に話を聞くと、利用者はやはり一般的な住宅ローンと比較して若く、年収も低い傾向にあるが、年収1,000万円やそれ以上の方が利用するケースも見られるという。

全期間固定の「フラット50」の2024年3月の最頻金利は、2.20%。変動金利であれば、1%を大きく下回る金利で借り入れることも可能だ。貯蓄時代から資産形成時代にシフトした昨今では、固定費や出費を抑えることとともに「いくら投資に回せるか」が重要視されている。たとえば、超長期の住宅ローンを組むことで月々の返済額を2万円抑えられた場合、この2万円を住宅ローン金利以上の利回りの投資に回せば、相対的に見れば手残りは増える。

金利上昇局面では、変動金利の金利が上がることが懸念されるが、金利が上昇すれば同時に高利回りの投資商品も増えるはずだ。住宅ローンはあらゆる融資の中でもとりわけ条件が良いことから、住宅ローンをフル活用することで他の借り入れを減らす、あるいは手残りを増やすということは、資産形成時代やインフレ局面においては合理的な選択という見方もできるだろう。

50年住宅ローンのデメリットは必ず認識しておきたい

超長期の住宅ローンには、月々の返済額を減らし、そのうえで余剰資金を投資に回すことができるといったメリットがある。しかし、利用する前には必ずデメリットまで認識しておきたい。

総返済額は増える

返済期間が長ければ長いほど月々の返済額は減る一方、利息を負担する期間が伸びることで総返済額が増えることには留意したい。先のシミュレーション条件で35年返済とした場合の総返済額は約4,288万円だが、50年返済とした場合は約4,414万円まで増額する。

元金が減るスピードが遅い

返済期間が長くなれば、元金が減るスピードも遅くなる。フルローンの場合、ただでさえ借入直後は資産価値をローン残債が上回りやすくなるが、返済期間が長いとなかなか元金が減らず、この状態が長く続いてしまいかねない。

不動産は、基本的に住宅ローンを完済しなければ売却できない。怪我や病気、自然災害、離婚などにより自宅を売らなければならなくなった場合、住宅ローンが完済できないことが足枷になってしまうおそれもあるだろう。このようなリスクを避けるには、購入時に一定の自己資金を入れたり、繰り上げ返済をしたりすることが効果的だ。

老後も返済が続く

返済期間が50年ともなれば、30歳で借り入れたとしても、完済するのは80歳だ。20代で借り入れても完済年齢は70を超えることから、借入時には老後を見据えた長期の資金計画・ライフプランを構築する必要があるだろう。

場合によっては、老後を見据えて繰り上げ返済をしたり、セカンドキャリアを築いたりする必要があるが、50年後の自分や家族の暮らし、仕事、収支や貯蓄状況を想像することは容易ではない。

従って、将来の予測はするにしても、不測の事態が生じた場合の“逃げ道”は確保しておくべきだろう。その一つは先述したように一定の自己資金を入れることだが、加えて、購入する物件はできる限り資産価値が落ちないものを選びたいところだ。

スピードが遅くてもローン残債は確実に減っていくものであり、購入時から価格が落ちない、あるいは価値が向上するような住宅を選んでおけば、残債割れを起こすリスクはない。このような物件を選ぶというのも決して簡単なことではないが、自分たちの希望や理想だけでなく、その街の人口動態や再開発計画、住宅の省エネ性能などにも着目し、長期にわたって価値が維持される住宅かどうか見極める視点と知識は必要になるだろう。

まとめ

返済期間最長50年の住宅ローンは、月々の返済額が低減するというメリットばかりが強調されている。たしかにこれも事実ではあるが、資産形成時代であることを踏まえれば、金利の低い住宅ローンをできうる限り長期で組み、余剰資金を投資に回すことで得をするという見方もできる。一方で、総返済額が増えることに加え元金が減りにくく、老後も返済が続くという点は紛れもないデメリットだ。しかし、50年後などというはるか先の未来を正しく予測することは誰にもできないことから「備える」には限界がある。一定の備えは必要であるものの、借り入れ時に「逃げ道」を作っておくことが、超長期の住宅ローンを借り入れるうえでの最大のリスクヘッジになるのではないだろうか。

この記事を書いた人

株式会社real wave 代表取締役

亀梨 奈美(かめなし なみ)

不動産ジャーナリスト。住宅ローンアドバイザー。大手不動産会社退社後、不動産ライターとして独立。

2020年に株式会社real wave設立。不動産全国紙の記者として、不動産会社や専門家への取材多数。

「わかりにくい不動産を初心者にもわかりやすく」をモットーに執筆している。

この記事を監修した人

スターフォレスト代表取締役

増田浩次(ますだこうじ)

埼玉県出身。親族の大半が不動産業界を営んでいたことから、自身も不動産業界へ入って30年近くが経ちます。モットーは、お客さまに喜んでいただけるような的確な提案をすること。お客さまには物件の良いところも悪いところもすべてお話しています。

宅地建物取引士、住宅ローンアドバイザー、損保募集人資格を所持しておりますので、住宅ローンや資金計画のご相談・アドバイスもお任せください。